产品降价叠加销量下滑股票开盘行情查看,一季度蔚来营收规模不及市场预期,研发支出也有所收窄。

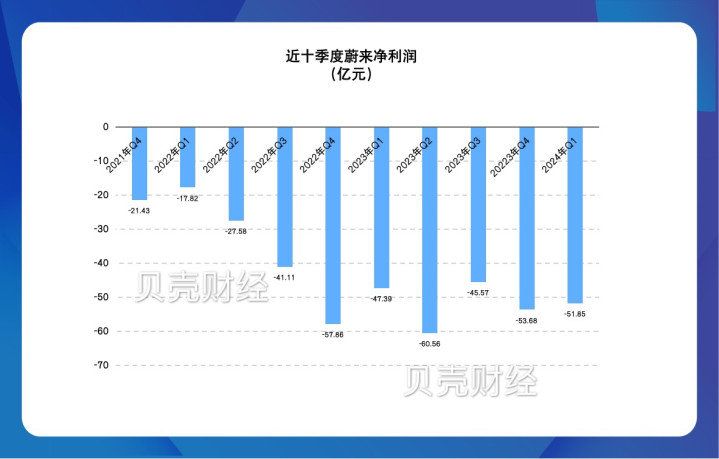

6月6日晚蔚来发布的2024年一季报披露,一季度营收约99.1亿元,同比下滑7.2%;净亏损51.85亿元,同比扩大9.4%。

业绩表现受销量下滑影响,今年一季度,蔚来新车交付3万辆,同比下降3.2%,环比下降39.9%。

展望二季度,蔚来仍给出了较高预期,将交付指引定为5.4万辆至5.6万辆,同比增长129.6%至138.1%;营收指引为165.9亿元至171.4亿元,同比增长89.1%至95.3%。

截至美东时间6月6日收盘,蔚来美股报4.910美元,较开盘价下跌6.83%,市值102.48亿美元。

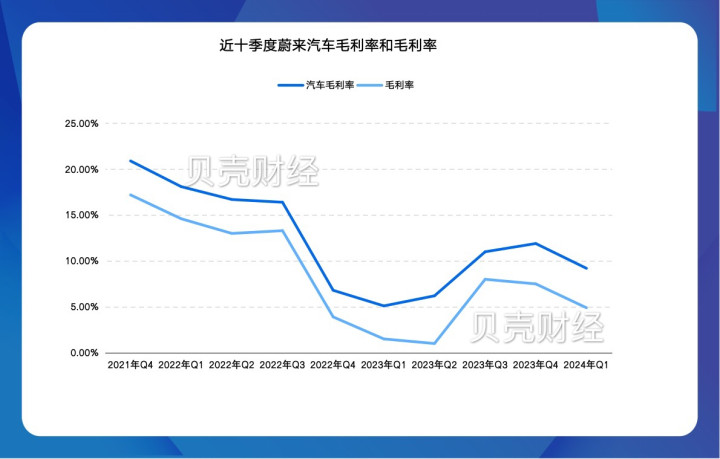

受促销等因素影响一季度毛利率降至4.9%,汽车毛利率降至9.2%

今年一季度,蔚来汽车销售额为83.81亿元,较2023年一季度下降9.1%,较2023年四季度下降45.7%。

蔚来表示,汽车销售额较2023年第一季度有所下降,主要由于自2023年6月以来的用户权益调整导致平均售价下降,以及交付量下降。汽车销售额较2023年第四季度有所下降,主要由于受季节性因素影响。

从今年3月份开始,蔚来将产品升级到了2024版本,在过渡期内,蔚来对老款车型进行了促销,导致第一季度单车收入降至27.9万元。走低的单车售价,除受老款车型促销影响外,与交付量组成上更便宜的ET5销量占比升高也有很大关系。

毛利率表现上,一季度蔚来毛利率为4.9%,同比增长了3.4个百分点,但环比下降了2.6个百分点。作为对比,理想和小鹏今年一季度毛利率分别为20.6%和12.9%。

一季度蔚来汽车毛利率为9.2%,同比增加4.1个百分点,但环比下降了2.7个百分点。蔚来在一季报中表示,汽车毛利率较2023年第一季度有所增长,主要由于单位物料成本下降;较2023年第四季度有所下降,主要是由于产品切换期间折扣增加导致平均售价下降,产品组合变动,部分被单位物料成本下降所抵销。

在保证销量的情况下提升毛利率,成为蔚来接下来的重要任务。对于蔚来品牌,蔚来董事长、CEO李斌在电话会中表示,期望月销3万辆,毛利率20%。

为了提高接下来的毛利率表现,李斌表示,从6月份开始,蔚来已经收回了一些短期的促销政策;同时在一线销售端,将加大对ET7、ES8等高毛利产品的销售,来提高高毛利产品的销售比例。“整体来说,在保证销量稳步提升的前提下,优化毛利率是我们下一阶段的重要任务。整车毛利率预计在二季度回归到两位数,三、四季度持续改善。”

研发上,今年一季度蔚来研发费用为28.6亿元,同比下降6.9%,环比下降27.9%。研发费用减少主要受新产品和新技术的不同开发阶段带来的设计及开发费用下降,以及研发职能人员成本减少因素影响。

加快推出第二品牌和第三品牌期望拉动销量

“高端市场空间有限,约占整体市场的10%左右,要实现规模经济,只做高端市场是不行的。”今年5月16日,在乐道品牌发布后李斌在接受贝壳财经等媒体采访时表示,蔚来不希望将高端产品和大众产品混在一个品牌下,所以蔚来多品牌布局。

新品牌被寄予了厚望。乐道首款车型L60聚焦家庭用车市场,全面向特斯拉ModelY对标。

李斌在一季报电话会上透露,乐道L60将于今年9月上市交付,明年会发布第二款产品,是一款中大型SUV。“乐道不会有太多产品,我们要确保每款车有足够的竞争优势。乐道的长期目标是保持15%以上毛利率,实现每月2万至3万台销量规模,就能达到盈亏平衡。”

此外,蔚来开始也加速第三品牌推出速度。

在电话会上,李斌还对外透露了蔚来第三品牌的进展,“萤火虫首款产品计划明年上半年早些时候正式交付,但发布时间尚未确定。”

他表示,第三品牌萤火虫定位于精品小车,价格10万元级别。在品牌定位上,NIO主品牌的定位是商务兼顾家庭,乐道则是面向家庭用户,萤火虫的目标也是服务于家庭需求。

这意味着,明年蔚来三个品牌或将同时有12款车型在售。不过,如此布局的产品矩阵能否对蔚来的销量有明显拉动,还有待市场验证。

新京报贝壳财经记者张冰股票开盘行情查看

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。