“蜀道之难网上炒股10倍配资,难于上青天”,常被用来喻指人生道路之艰辛曲折。于华西证券而言,更是公司近些年的真实写照。

1988年,华西证券的前身四川省证券应运而生。2000年,四川省证券与四川证券交易中心合并重组,华西证券有限责任公司正式成立。2014年华西证券整体变更设立股份有限公司,2018年登陆深交所,成为A股市场一颗耀眼的新星。如今,华西证券注册资本26.25亿元,员工逾4000人,服务客户总资产超8000亿元,营业部网点遍布全国。

近年来,随着行业竞争加剧,市场环境剧变,昔日的区域佼佼者也陷入了业绩下滑、股价低迷的泥淖。2019年,面对严峻挑战,华西证券提出“325发展战略”,力图凭借财富管理、投行、投资管理三大支柱,打通业务协同“任督二脉”。然而,现实与理想的鸿沟,让这一宏伟蓝图的落地之路布满荆棘。传统业务持续萎缩,转型创新乏力,内控屡失守,公司发展再度陷入“蜀道之困”。

近日,在华西证券2024年一季度业绩说明会上,投资者将失望和不满宣泄而出:“主营业务接连下滑、保荐业务屡遭处罚、股价长期低于净资产,公司还有投资价值吗?”字字如针,句句似箭。置身资本市场的激流与漩涡,这家有着35年积淀的区域券商,正面临着何去何从的抉择。

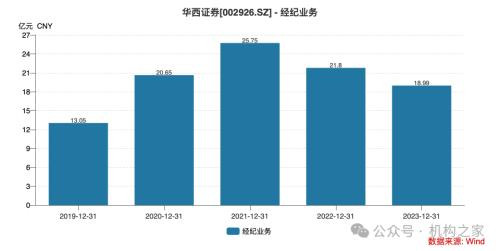

经纪业务颓势凸显,财富管理转型艰难

继2022年营收、净利润分别遭遇34.10%、74.12%的暴跌之后,华西证券业绩的颓势并未得到有效遏制。2023年,华西证券全年实现营业收入31.81亿元,同比下降5.77%;实现归属于上市公司股东的净利润4.25亿元,同比微增0.61%。更令人担忧的是,2024年一季度业绩进一步恶化,营收和归母净利润分别同比大跌42.55%和68.6%。

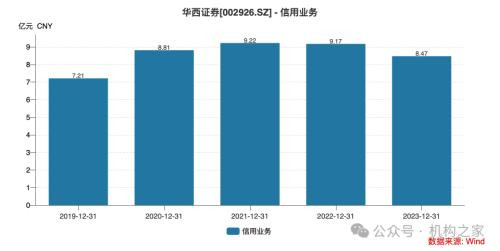

从收入结构来看,经纪业务和信用业务仍是公司的营收支柱,合计贡献86.24%的营业收入。

具体而言,2023年,华西证券经纪业务实现收入18.99亿元,同比下降12.88%。其中,传统的代理买卖证券业务收入同比下滑11.60%至13.33亿元,交易单元席位租赁业务收入同比大跌34.02%至2.19亿元。尤其令人担忧的是,作为“325战略”财富管理支柱的重要抓手,代销金融产品业务不仅未能实现突破,反而出现大幅下滑27.81%,收入仅为1.09亿元,与公司的战略规划形成鲜明反差。

信用业务表现同样不甚理想。2023年,融资融券业务规模虽较2022年小幅增长8.3%,达到177.84亿元,创近8年新高,但股票质押式回购业务规模却从2022年的48.95亿元下降至37.66亿元,降幅高达23.1%。信用业务整体收入也从2022年的9.17亿元下降至8.47亿元,同比下降7.6%。

事实上,近年来华西证券主营业务的颓势早已显现。无论是传统的证券经纪、信用交易,还是以投行、资管、自营为代表的转型业务,均面临增长乏力的困境。这一方面反映出公司在市场竞争中逐渐处于弱势地位,另一方面也凸显出其在财富管理等转型重点领域的短板。

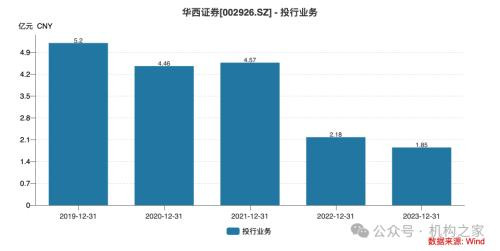

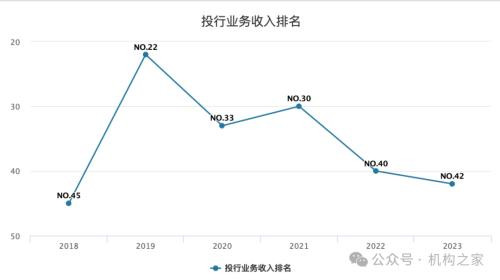

投行业务屡遭处罚,内控存漏洞

作为“325发展战略”的重要支柱之一,投资银行业务近年来同样遭遇滑铁卢。2023年,华西证券投行业务实现收入1.85亿元,同比下滑15.49%。这一数字与2019年该项业务的巅峰时期5.2亿元相去甚远,其投行业务排名也从当年的第22位跌至2023年的第42位。

究其原因,与公司投行业务内控的种种乱象密不可分。纵观华西证券近年来屡屡翻车的投行项目,其内控短板之严重令人瞠目结舌。仅2021年,公司就因南宁糖业、山东广悦化工公司债项目尽调不充分、持续督导不到位等问题,两度被证监局出具警示函。2023年9月,公司更因质控环节走过场、审核流于形式等诸多问题被证监会责令改正。

令人匪夷所思的是,面对此前累次被出具警示函、责令改正等监管措施,公司非但未引以为戒,反而在违规的道路上越走越远。2024年4月,因在金通灵科技集团IPO项目中存在尽调不勤勉尽责、申报文件存在虚假记载等严重违规行为,华西证券被证监局暂停保荐业务资格6个月。

保荐业务关乎券商声誉和发展前景。此番被暂停资格半年之久,无疑会重创华西证券在资本市场的形象,影响其分类评级,进而传导至再融资、债券承销等多个业务领域。更为严峻的是,倘若公司不能尽快补齐投行业务内控的短板,树立合规经营理念,此次暂停或将成为压垮其投行业务的最后一根稻草。

事实上,作为“325战略”的重要一环,华西证券虽然曾喊出打造“业务协同发展的合规风控体系”的口号,但从其近年来内控的频繁失守来看,这一体系至今仍难言建立。合规风控作为现代证券公司的生命线,关乎其生存发展的全局。华西证券必须以此次保荐资格暂停为契机,反思内控失效的深层次原因,并从公司治理、机制体制、队伍建设等方面入手,重塑全面风险管理体系。唯有补齐内控短板,筑牢合规底线,公司方能重获资本市场的信任,开创高质量发展的新局。

资管业务难见起色,自营业务现投研短板

资产管理与自营投资,向来被视为券商实现转型发展的重要引擎。然而,对于华西证券而言,这两大业务近年来表现不佳,反而沦为拖累业绩的“绊脚石”,成为公司转型道路上难以逾越的“沟壑”。

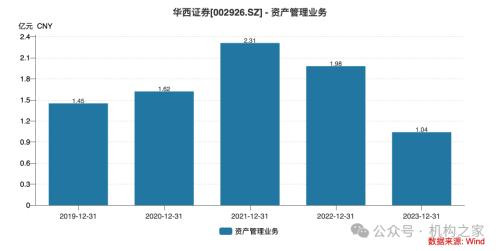

2023年,华西证券资管业务实现收入仅1.04亿元,同比腰斩。管理规模也从2022年的832亿元缩水至732亿元,降幅达12%。其中,集合资管规模更是从2022年的376.9亿元骤降至214.8亿元,降幅高达43%。面对“资管新规”重塑行业生态的大背景,华西证券主动管理转型步履蹒跚,产品创新乏力,在存量竞争中缺乏核心竞争力。

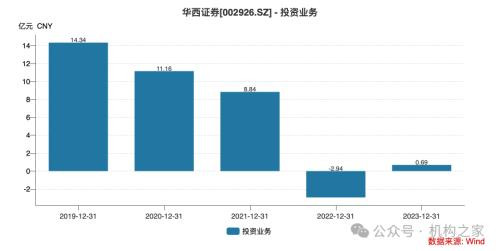

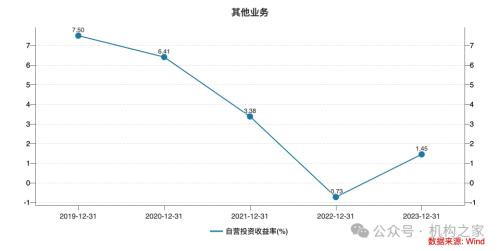

与之类似,华西证券近年来自营投资业务表现同样不尽如人意。数据显示,公司自营业务收入由2019年的14.34亿元锐减至2023年的0.69亿元,2022年甚至出现巨额亏损。进一步分析发现,尽管2023年末华西证券金融投资资产规模达到304.74亿元,较2019年的261.97亿元有所增长,但投资收益率的断崖式下跌造成了自营业务的收入滑坡。

值得警惕的是,2021至2023年,华西证券其他债券投资规模分别为69.58亿元、60.86亿元和63.94亿元,而同期其他债券投资减值损失却高达1.75亿元、2.90亿元、1.34亿元,三年累计减值损失接近6亿元,约占投资规模的9%。如此高的减值损失,不禁令人对华西证券自营投研团队的专业能力产生质疑。作为公司资产管理业务推动转型的重要抓手,固定收益投资近年来的接连翻车,无疑给华西证券转型道路再添阻碍。

在当前券商资管“去通道化”、“净值化”的大背景下,主动管理能力的高下已然成为衡量券商资管业务转型成败的关键。而华西证券无论在资管业务还是自营投资领域,均面临投研能力不足、产品创新乏力的困境。倘若不能尽快补齐专业化投资的短板,打造差异化的产品和服务,公司资管、自营业务恐将长期陷入泥潭,成为拖累业绩的“包袱”。

股价持续低迷、分红是否可持续受质疑

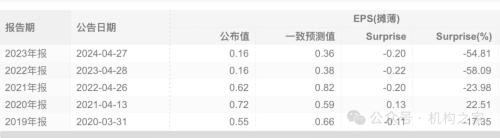

近五年,华西证券的业绩表现可谓跌宕起伏。Wind数据显示,2019至2023年,华西证券仅2020年业绩超预期,其余四年EPS实际值皆大幅低于市场一致预期,尤其是2021年至2023年,EPS的实际值分别低于Wind一致预测值23.98%、58.09%、54.81%。

业绩频频“打脸”之下,华西证券股价也一路下行。截至2024年5月27日收盘,公司股价仅为7.38元/股(后复权),较9.46元/股的发行价下跌21.99%,较上市初期18.13元/股的最高价跌去近60%。0.81倍的市净率在50家上市券商中倒数第六,反映出市场对其增长前景的悲观预期。

在2024年一季报业绩说明会上,诸多投资者直言公司上市以来业绩远不及预期,对于上市近6年股价仍破发、长期低于净资产感到不满,直怼管理层“对股民来说公司还有投资价值吗?”面对股东尖锐问询,华西证券高层似乎也无力辩驳,坚称“公司股价目前尚未反映真实价值,将继续努力促进业绩提升”。

此外,有投资者对华西证券分红的可持续性表示质疑:“2023年相比2022年盈利相差不大,每股分红从三分提高到了五分,公司上市以来第一次分红率超过30%,请问是为了满足监管要求还是公司分红规划的改变,以后都会这个比例吗?”

华西证券副总经理兼财务负责人李斌并未正面回应,仅表示“公司2023年度利润分配预案是在综合考虑公司业务转型所需要的净资本储备及业务资金需求,遵循公司章程规定及交易所对利润分配的相关要求下作出。未来年度分红也将结合当年公司实际情况、经营规划及监管要求制定。”这番较为官方的回复,难免让人感到闪烁其词。

业绩持续低迷、经纪业务颓势尽显、投行业务屡遭处罚、资管业务裹足不前、股价频创新低......种种危机和挑战,无不昭示着华西证券正处在转型发展的关键节点。面对“蜀道之难”,这家有着35年积淀的区域券商,何去何从?

在业绩说明会上,当投资者问及公司整体展业策略、业务特色及相对竞争优势时,华西证券董秘曾颖的回答或许能给我们一些启示。他表示,2024年公司将坚持以客户为中心,以利润为导向,聚焦服务实体经济和财富管理两大需求,围绕稳中求进主基调,从强化合规风控、推进业务转型、加强全员培训、实施管理变革、优化资产配置等方面入手,推动公司经营业绩和管理效能稳健提升。

不可否认,上述举措对于华西证券突围转型而言有一定的必要性。但我们也应看到,在行业竞争日益激烈的背景下,公司亟需找到一条差异化、特色化发展的路径,实现从传统通道业务向财富管理、资管等领域的转型升级。而这一路径的探索,既需要战略定力和规划,更需要务实担当和坚定执行。

本文源自:机构之家网上炒股10倍配资

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。